Richtig angestellt, kannst du Aktien auch für die Altersvorsorge nutzen. Dabei steht nicht die tägliche Spekulation, sondern langfristiger nachhaltiger Vermögensaufbau im Fokus. Wie du mit Aktieninvestments sicher und dennoch chancenreich für das Alter vorsorgst, erfährst du im Beitrag.

Da die gesetzliche Rente für viele Menschen nicht reicht oder reichen wird, ergänzt die private Altersvorsorge schon lange die staatlichen Leistungen. Das Vorsorge-Portfolio aus klassischen Sparkonten, privaten Rentenversicherungen und Wohneigentum kann sinnvoll durch Wertpapiere ergänzt werden. Im Mittelpunkt sollten dabei jedoch immer zwei Punkte stehen: Sicherheit und nachhaltige Rendite. Nur auf den ersten Blick schwer zu vereinbarende Wünsche. Doch mit Planung, Umsicht und einer gehörigen Portion Risikobewusstsein kannst du mit Aktien deine private Altersvorsorge langfristig unterstützen und aufwerten.

Aktien, Fonds und ETFs: Mit diesen Wertpapierarten geht Altersvorsorge

Wenn wir im Rahmen der Altersvorsoge von „Aktien“ sprechen, meinen wir in der Regel drei verschiedene Wertpapierarten: natürlich die Aktie selbst, daneben aber auch aktive Investmentfonds und börsengehandelte Indexfonds (ETFs). Letztere dienen vor allem dazu, ohne großen Aufwand dein Portfolio zu diversifizieren und Risiken zu vermindern.

Fonds mit Aktien und anderen Wertpapieren

Ein Aktienfonds besteht nur aus Aktien. Fonds können aber auch aus anderen Wertpapieren bestehen. Rentenfonds bestehen aus Anleihen, Zertifikatefonds aus Zertifikaten. Mischfonds beinhalten verschiedene Anlageklassen, zum Beispiel sowohl Aktien, als auch Anleihen und Zertifikate. Auch die hier genannten Fonds können ein Vorsorge-Portfolio sinnvoll ergänzen.

So wird deine Anlage sicher und lukrativ

Aktien unterliegen Wertschwankungen und sind aus diesem Grund bedeutend riskanter als andere Kapitalanlagen wie Festgeldkonten oder Rentenversicherungen. Damit besteht ein höheres Verlustrisiko als bei klassischen Altersvorsorge-Produkten. Darüber solltest du dir immer im Klaren sein.

Daher ist es unverzichtbar, das eigene Risiko so gering wie möglich zu halten. Gleichzeitig von attraktiven Renditen zu profitieren, ist der Spagat, den dein Portfolio leisten sollte. Beherzigst du ein paar Grundregeln, kann dir dieses Kunststück jedoch gelingen – vor allem auf lange Sicht:

- Streue deine Anlagen: Je breiter du dein Vermögen streust, desto geringer wird das Risiko eines Totalverlustes. Setze bei deiner Altersvorsorge keinesfalls auf eine Einzelaktie, sondern investiere in verschiedene Unternehmen, Branchen und Länder. Auf diese Weise können die gut laufenden Investments die schlechteren ausgleichen. Baue also ein Portfolio aus Einzelaktien und Fonds auf.

- Streue deine Anlageklassen: Anlageklassen entwickeln sich in verschiedenen Situationen unterschiedlich gut. In Hochzinsphasen erfreuen sich etwa Zinspapiere wie Anleihen größerer Beliebtheit, da sie gute Renditen bringen. In Niedrigzinsphasen hingegen verstärkt sich die allgemeine Nachfrage nach Aktien. Die Kurse steigen dadurch stärker. Setze neben Aktien also auch auf Anleihen, Rentenfonds und Mischfonds.

- Bleib am Ball und agiere mit Bedacht: Wer an der Börse handelt, sollte die eigenen Investitionen stets im Blick behalten. Nur so kannst du reagieren und – wenn nötig – umschichten. Wobei du das ruhig und durchdacht angehen solltest. Vermeide panische Kurzschluss-Aktionen und behalte dein Ziel – den langfristigen Vermögensaufbau – im Blick.

- Achte auf die Kosten: Um deine Rendite nicht unnötig zu schmälern, solltest du natürlich auch die entstehenden Kosten im Blick behalten. Ein Depot, bei dem keine Depotkosten und nur geringe Ordergebühren anfallen, ist zum Beispiel eine günstige Grundlage. Aber auch laufende Fondskosten oder Ausgabeaufschläge solltest du in die Rechnung einbeziehen. Am einfachsten findest du ein geeignetes Produkt über einen Depotvergleich.

Aktien als Einzelkauf oder im Sparplan?

Wenn du mit Aktien für deine Rente vorsorgen möchtest, kannst du natürlich direkt Aktien kaufen. Bei einer Einmalanlage kaufst du einzelne Aktien eines Unternehmens. Mit mehreren solcher Käufe erstellst du dir so ein größeres Aktienportfolio. Das bietet sich vor allem an, wenn du über genügend freies Kapital verfügst.

Ist das nicht der Fall, eignet sich eine zweite Möglichkeit: der Aktiensparplan. Dabei sparst du regelmäßig, zum Beispiel monatlich oder quartalsweise, indem ein bestimmter Betrag automatisch in Aktien investiert wird. Du kaufst so über einen langen Zeitraum hinweg immer mehr Anteile eines Unternehmens und stockst so Schritt für Schritt deine Kapitalanlage auf.

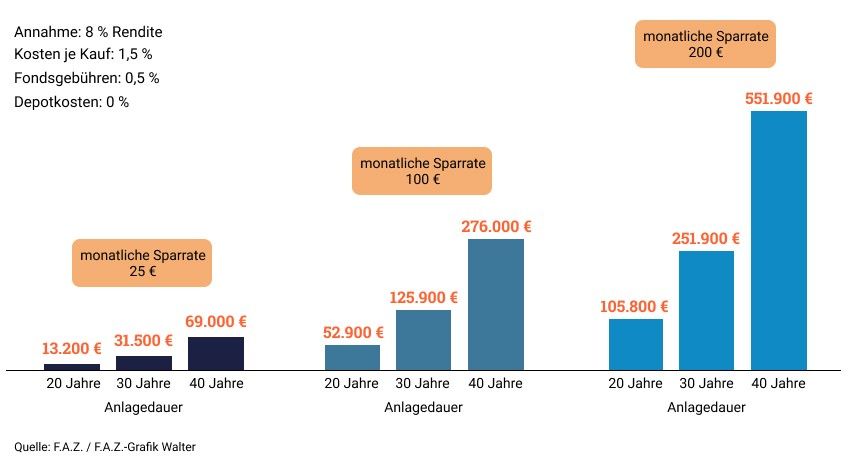

Grafik: Monatliche Sparraten im Vergleich

Auch in Fondssparplänen stecken Aktien

Einzelne Aktien sind relativ riskant, da es sehr aufwändig ist, sich ein breiteres Portfolio aufzubauen, das gegen verschiedene Risiken abgesichert ist. Investierst du noch dazu im Sparplan, sammelt sich über die Jahre hinweg sehr viel Geld in einer einzigen Aktie an. Das erhöht die Abhängigkeit deiner Vorsorge von dieser Aktie. Aus diesem Grund bietet es sich an, neben Einzelaktien auch aktive Investmentfonds und ETFs zur Altersvorsorge zu verwenden.

Investmentfonds

Fonds vereinen in sich mehrere Vorteile: Ein guter Investmentfonds ist von Haus aus bereits breit aufgestellt, das heißt, er umfasst eine Vielzahl von Aktien. Damit ist eine Fondsanlage besser gegen Verluste abgesichert als Einzelaktien. Zusätzlich wird der Fonds von Fondsmanager:innen betreut. Das bedeutet, einmal investiert, musst du dich um – fast – nichts mehr kümmern. Dann genügt es, hin und wieder die Wertentwicklung des Fonds zu prüfen und mit der allgemeinen Marktentwicklung zu vergleichen.

Wie beim Aktiendirektkauf auch steht es dir grundsätzlich offen, ob du einmalig Fondsanteile kaufst oder aber in einen Fondssparplan einzahlst.

Ein Nachteil gegenüber Aktiendirektkäufen besteht bei Fonds in der höheren Gebührenbelastung. Da sie aktiv gemanagt werden, entstehen Kosten, die an die Anleger:innen weitergegeben werden. So musst du neben den Ordergebühren des Brokers auch Verwaltungs- und Managementgebühren einkalkulieren. Außerdem fällt bei vielen Fonds ein Ausgabeaufschlag an, der von der ausgebenden Fondsgesellschaft erhoben und mit jedem Kauf fällig wird. Hier lohnt es sich, nach Anbietern zu suchen, die Rabatt auf den Aufschlag geben.

ETFs

ETFs verbinden die Sicherheit von Fonds auf der einen Seite mit geringen Gebühren auf der anderen Seite. Sie sind daher eine günstige Alternative zu klassischen Investmentfonds und zu Einzelaktien. Der entscheidende Vorteil bei ETFs: Sie müssen nicht immer wieder neu vom Fondsmanagement zusammengestellt werden. Stattdessen orientiert sich ihre Zusammensetzung einfach an einem Referenzindex, etwa dem DAX oder dem MSCI World – und sorgt damit automatisch für eine breite Streuung.

Der Verwaltungsaufwand ist bei ETFs damit auf ein Minimum heruntergesetzt. Anleger:innen spüren das vor allem an den Kosten: Sie betragen oft nicht einmal ein Prozent der investierten Summe. Auch bei ETFs hast du die Wahl, ob du einmalig oder im Rahmen eines ETF-Sparplans investieren möchtest.

So sorgst du effektiv vor

Zu wissen, in welche Wertpapiere du investieren kannst, ist die eine Sache. Eine ganz andere ist zu wissen, wie du am besten bei einer Altersvorsorge mit Aktien vorgehst. Wann steige ich ein? Wann steige ich wieder aus? Und was mache ich in der Zwischenzeit mit dem Portfolio?

Der konkrete Kaufzeitpunkt ist für langfristige Anlagen weniger relevant. Natürlich schadet es nicht, nach einem Crash zu kaufen, wenn die Kurse im Keller sind, aber erstens erfordert das einiges an Mut und zweitens spielen solche Vorteile auf lange Sicht keine entscheidende Rolle.

Rebalancing, Umschichtung und Verkauf

Hast du dein Portfolio zusammen, genügt insbesondere bei passiven Anlagen wie ETFs ein jährlicher Blick in die Anlagen. Einzig ein regelmäßiges Rebalancing ist dann nötig, um nicht unbemerkt Risiken aufzubauen. Näherst du dich dem Anlagehorizont, den du dir gesetzt hast, solltest du riskantere Anlagen nach und nach in weniger riskante Anlagen umschichten, also etwa Aktien verkaufen und Anleihen kaufen (oder ein zusätzliches Sparkonto eröffnen). Vor allem am Aktienmarkt besteht immer die Gefahr eines größeren Crashs. Und wenn der nun eintritt, kurz bevor du dir deine Aktien-Altersvorsorge aufs Konto auszahlen lassen wolltest, hast du das Nachsehen. Wenn ein Teil deines Wertzuwachses dann bereits im sicheren Zinshafen liegt, hast du Glück.

Vermögenssicherung auch bei aktiver Anlage

Kümmerst du dich aktiv um deine Investments, wirst du natürlich öfter ins Depot schauen und regelmäßig Wertpapiere verkaufen und neue Anlagen tätigen. Achte jedoch auch hierbei darauf, in späteren Jahren verstärkt auf vermögensichernde Anlagen umzusteigen.

Das Depot für deine Altersvorsorge

Eine starke – das heißt chancenreiche und sichere – Altersvorsorge ist so breit aufgestellt wie möglich: Sparkonten, Wohneigentum, Lebensversicherungen sollten genau so Teil davon sein wie ein starkes Depot. Bei diesem hast du verschiedene Möglichkeiten, Aktien für die Vorsorge zu nutzen. Du kannst in Einzelaktien investieren, in Fonds, in ETFs. Du kannst in alle diese Anlageklassen gleichzeitig investieren, im Sparplan oder durch Einmalanlagen. Das ist ganz allein dir überlassen.

Achte bei der Wahl deines Depotkontos darauf, dass es dir für deine Vorstellung von Altersvorsorge die besten Konditionen bietet, also zum Beispiel günstige Depot- und Ordergebühren, aber auch eine große Auswahl an ETFs und Sparplänen.